聚丙烯市场竞争日趋激烈

http://www.packltd.cn 时间:2020年5月19日 关注数:593 次 |

摘要:新冠疫情全球肆虐,口罩需求暴增,市场短期混乱,导致口罩上游原料聚丙烯(PP)价格短时间内“过山车”,但由于我国现有熔喷布产能(不包括假冒伪劣产能)对PP熔喷料的需求量占PP总消费量还不到1%,因此这种“乱象”将很快回归理性。

新冠疫情全球肆虐,口罩需求暴增,市场短期混乱,导致口罩上游原料聚丙烯(PP)价格短时间内“过山车”,但由于我国现有熔喷布产能(不包括假冒伪劣产能)对PP熔喷料的需求量占PP总消费量还不到1%,因此这种“乱象”将很快回归理性。

总体来看,未来几年受新建产能释放和经济增速放缓的影响,我国PP市场将逐渐呈现供需平衡甚至本土过剩的态势,届时市场竞争将更加激烈,产品性能的高端化、功能化和差异化以及产品质量的恒定化、销售方式的数字化、出口渠道的多元化将是PP行业的发展方向。

聚丙烯具有良好的电性能、高频绝缘性、高强度、高刚性及耐热性,下游产品形态主要有编织袋、注塑、薄膜、纤维、管材等制品,广泛应用于包装、汽车、家电、建材、日用品等领域。近10年来全球市场需求规模增长61.4%,2019年达7586万吨,在主要热塑性塑料中占比达28%。

多主体互动竞争格局形成

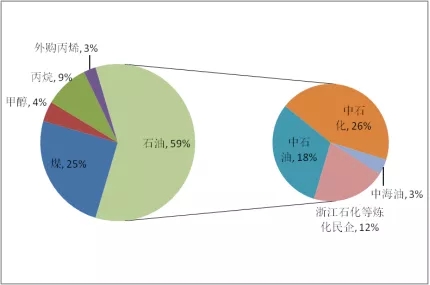

2019年我国PP产能和产量分别为2703万吨和2320万吨,已经形成中国石化、中国石油、中国海油等央企,中沙(天津)石化、中韩(武汉)石化、中海壳牌等合资企业,恒力石化、浙江石化等民企,煤化工企业、丙烷脱氢企业及进口产品多主体互动的竞争格局,其中中国石化产能最大,占我国总产能的26%,其次是中国石油,占比18%。从原料来源看,油制聚丙烯占比最大,为59%,其次为煤制聚丙烯,占比为25%,如图1所示。

图1 我国聚丙烯原料结构

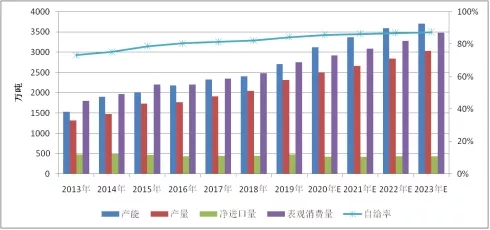

未来随着新建项目投产,聚丙烯产能仍将快速增长,预计到2023年我国聚丙烯产能将超过3500万吨,自给率将近90%,如图2所示。届时除无法替代的高端产品外,基本实现供需平衡,市场竞争将更加激烈。

我国聚丙烯供应现状与预测

需求增速平缓下降

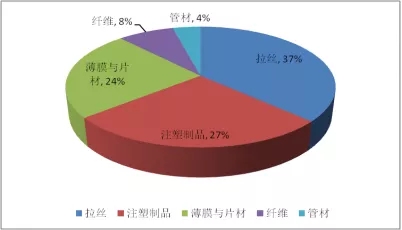

我国聚丙烯产品中拉丝及注塑料占有相当大的比例,分别为37%和27%。薄膜与片材料约占24%,纤维料约占8%,管材料约占4%,如图3所示。未来随着消费量基数的增大和经济增速的放缓,我国聚丙烯需求增速将呈平缓下降态势。

图3 我国聚丙烯消费结构

PP(聚丙烯)拉丝料主要用于编织制品,水泥、化工、粮食、饲料、建筑用料等领域的外包装,其中水泥袋用量最大。随着限塑令等环保政策法规的日益严苛,水泥,建材类包装及一次性塑料吸管、牙刷等需求下降,拉丝料在PP消费结构的比例将继续减少。

PP注塑料主要用于小家电,日用品、洗衣机、玩具、汽车和周转箱上。尽管由于网络电商的兴起及人们生活水平的提高,各类小家电需求迅增,但受汽车销量增速下滑及房地产收紧政策影响,总体来说PP注塑料需求增速放缓。

PP薄膜料主要用于食品包装,按加工工艺可分为BOPP薄膜、CPP薄膜和IPP薄膜,其中BOPP薄膜用量最大,但因被价格相对较低的拉丝料替代,BOPP占比下滑;CPP专用料占比有所增长,因此总体PP薄膜料占比平稳。

PP纤维主要用于装饰、服装、医疗卫生等领域,随着二胎政策的实施及我国人口老龄化态势的加剧,特别是年初以来的新冠肺炎疫情的爆发,使得下游湿巾、纸尿裤及口罩等卫生防护用品需求激增,国内纤维料出现供应短缺现象。

PP管材料主要应用于供水、供暖系统等,具有重量较轻,运输方便,且环保性能较好,可回收使用等优点。随着城市化进程的推进及南方冬季取暖方式的北方化,管材料的需求增速呈上升态势。

高端产品仍需大量进口

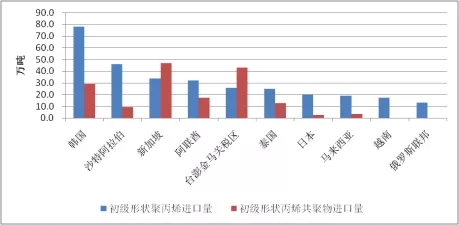

2019年我国进口初级形状聚丙烯(均聚PP)349.1万吨,进口乙烯-丙烯聚合物(共聚PP)155.0万吨,其他初级形状的丙烯共聚物18.2万吨,合计进口量522.3万吨,主要来自韩国、新加坡、中国台湾省、泰国和日本等亚太地区及中东地区,如图4所示。

图4 我国聚丙烯的主要进口来源

近年来,随着我国聚丙烯新增产能的释放及本土聚丙烯生产企业实力的增强,出口量呈快速上升态势,2019年达40.6万吨,同比增长13.8%,主要出口至越南等周边地区,如图5所示。积极开拓出口通道将成为未来解决国内聚丙烯行业供求矛盾的有效途径。

图5 近10年我国聚丙烯的出口量与出口价格走势

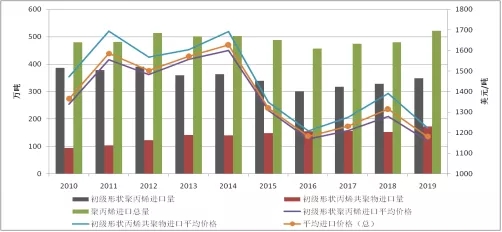

从进口类别来看,均聚PP的进口量仍占据最大比例,总体呈平缓下降态势,但近年由于我国禁止从国外进口“洋垃圾”,使得新料的进口量略有增多。共聚PP占比相对较少,但呈上升态势,平均价格也高于进口均聚PP平均价格和进口聚丙烯整体平均价格,如图6所示。

图6 近10年我国聚丙烯的进口量与进口价格走势

由于我国高端产品研发能力不足,且产品同质化严重,一些高性能和特殊性能产品,如茂金属PP、特种BOPP膜、CPP膜等仍需大量进口来满足国内市场需求。我国茂金属PP年消费量约10万吨左右,除燕山石化少量供应市场,基本依赖进口,主要用于生产医用或食品用高透明PP制品、食品包装薄膜、无纺布、超细旦丙纶纤维等领域。具有高拉伸速度与幅宽、超薄、超透及更好低温热封性能的特种BOPP薄膜、电工膜、电容器膜、镀铝膜等PP薄膜料及汽车和家电用PP注塑料的年进口量均超百万吨。PP管材料的年进口量约50万吨。未来,随着我国创新能力的提升及外资企业项目的投产,高端聚丙烯产品的产量也将快速增长,对外依存度将降低。

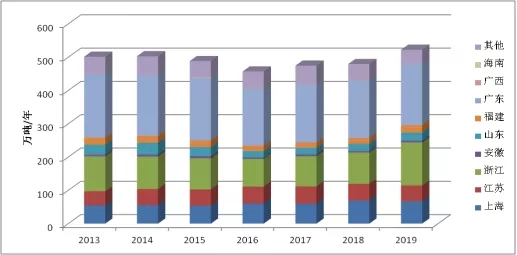

我国聚丙烯进口收货地则主要集中在东南沿海地区,约占全国进口总量的90%,其中广东省PP进口量多年位居全国榜首,2019年进口量179.8万吨,占全国总进口量的34.4%;浙江省位居第二,占总进口量的23.7%,如图7所示。这主要是因为东南沿海地区集中了我国大部分PP加工企业和下游用户。其中华东地区PP需求量约占我国总需求的35.6%,居全国首位;华南地区其次,占比约30%。

图7 我国PP主要进口省市进口量统计

市场价格将低位震荡

由于目前石脑油裂解制丙烯路线仍是全球聚丙烯原料的主要来源,也是我国聚丙烯市场的主要供应力量,因此聚丙烯产品的价格与石脑油,进一步说与原油价格密切关联,如图8所示。油价和供需是影响聚丙烯价格的主要因素。

图8 聚丙烯、丙烯、石脑油及原油市场价格走势

总体来看,2019年,我国聚丙烯价格承压下行。供应层面,国内外庞大的新增产能投产预期,导致供应端压力持续放大;需求层面,受经济增速放缓影响,下游需求端增幅不及预期,供需两个层面均使聚丙烯产品价格持续下跌。

2020年初以来的新冠肺炎疫情波及范围广泛,更是让全球的经济雪上加霜,下游需求支撑进一步减弱,成本端受原油价格快速下跌的影响,产品价格持续低位震荡。

高端化差异化是发展方向

近年来,我国聚丙烯行业在产能扩张和新产品开发方面做了大量的工作,整体水平有了明显的提升,产品自给率已达83%。未来随着新建项目投产,原料来源和市场竞争主体也更加多元化,产能和实力将随之快速增长,预计到2023年我国聚丙烯产能将超过3500万吨/年。需求方面,随着消费量基数的增大和经济增速的放缓,我国聚丙烯需求增速将呈下降态势。因此,除无法替代的高端产品外,市场将逐渐呈现供需平衡甚至本土供应过剩的态势,届时市场竞争将更加激烈,产品性能的高端化、功能化和差异化及产品质量的恒定化、销售方式的数字化、出口渠道的多元化将是聚丙烯行业的发展方向。

(来自:包装企业网)